一、税收优惠内容

自2020年3月1日至2021年12月31日,除湖北省外,其他省、自治区、直辖市的增值税小规模纳税人,适用3%征收率的应税销售收入,减按1%征收率征收增值税。

二、如何享受优惠

小规模纳税人享受“适用3%征收率的应税销售收入,减按1%征收率征收增值税”税收优惠的,无需办理备案,申报即可享受!

(PS:对于采取简易申报方式以缴代报的定期定额个体户小规模纳税人,适用3%征收率的应税销售额收入,在规定期限内通过财税库银电子缴税系统批量扣税或委托银行扣缴核定税款时,也可享受减按1%征收率征收增值税的优惠。)

三、纳税申报如何享受税收优惠

享受这项税收优惠申报时涉及的几个数据,一表为您列明计算公式:

|

减按1%征收率应征增值税不含税销售额 |

含税销售额÷(1+1%) |

|

应纳税额合计 |

本期应纳税额-本期应纳税额减征额 |

|

本期应纳税额 |

应征增值税不含税销售额×3% |

|

本期应纳税额减征额 |

含税销售额÷(1+1%)×2% |

四、申报规则

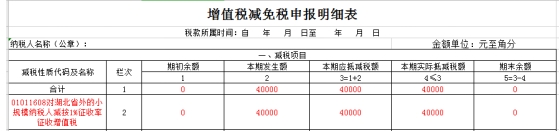

享受“适用3%征收率的应税销售收入,减按1%征收率征收增值税”税收优惠的,将适用减按1%征收率征收增值税的销售额填写在《增值税纳税申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,并计算应纳税额填写在15栏“本期应纳税额”的栏次。对应减征的增值税应纳税额按销售额的2%计算填写在《增值税纳税申报表(小规模纳税人适用)》16栏“本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次。

(知识小拓展:计算不含税销售额后,结果符合增值税小微政策时,填写《增值税纳税申报表(小规模纳税人适用)》中的“免税销售额”相关栏次,填写差额后的销售额;计算结果不符合增值税小微政策,但符合其他增值税免税政策,例如自产自销农产品、医疗机构提供医疗服务免征增值税等政策时,免征增值税的销售额等项目应当填写在《增值税纳税申报表(小规模纳税人适用)》中“其他免税销售额”及《增值税减免税申报明细表》免税项目相应栏次。)

申报案例:某广西一家小型商贸公司,属于按季申报的增值税小规模纳税人。2021年2季度公司销售货物共取得不含增值税销售额200万元并开具了1%征收率的增值税专用发票,那么该企业2季度需要缴纳的增值税为:200万元×1%=2万元。申报表填写如下: