提起增值税专用发票很多人都很熟悉,但是大家都知道小规模纳税人增值税专用发票开具和申报的要点吗?那么今天我们就来讲讲增值税专用发票开具与申报需要注意的几个要点。

一、小规模纳税人开具增值税专用发票的方式

1.自行领票开具。自2020年2月1日起,全行业小规模纳税人(其他个人除外)均可以自愿使用增值税发票管理系统自行开具增值税专用发票。选择自行开具增值税专用发票的小规模纳税人,税务机关不再为其代开。

2.税务机关代开。未使用税控专用设备开具增值税发票的小规模纳税人月销售额未超15万(季45万),如需要开具增值税专用发票的也可以向税务机关申请代开。

小贴士:税务机关暂不为纳税人代开增值税电子专用发票。

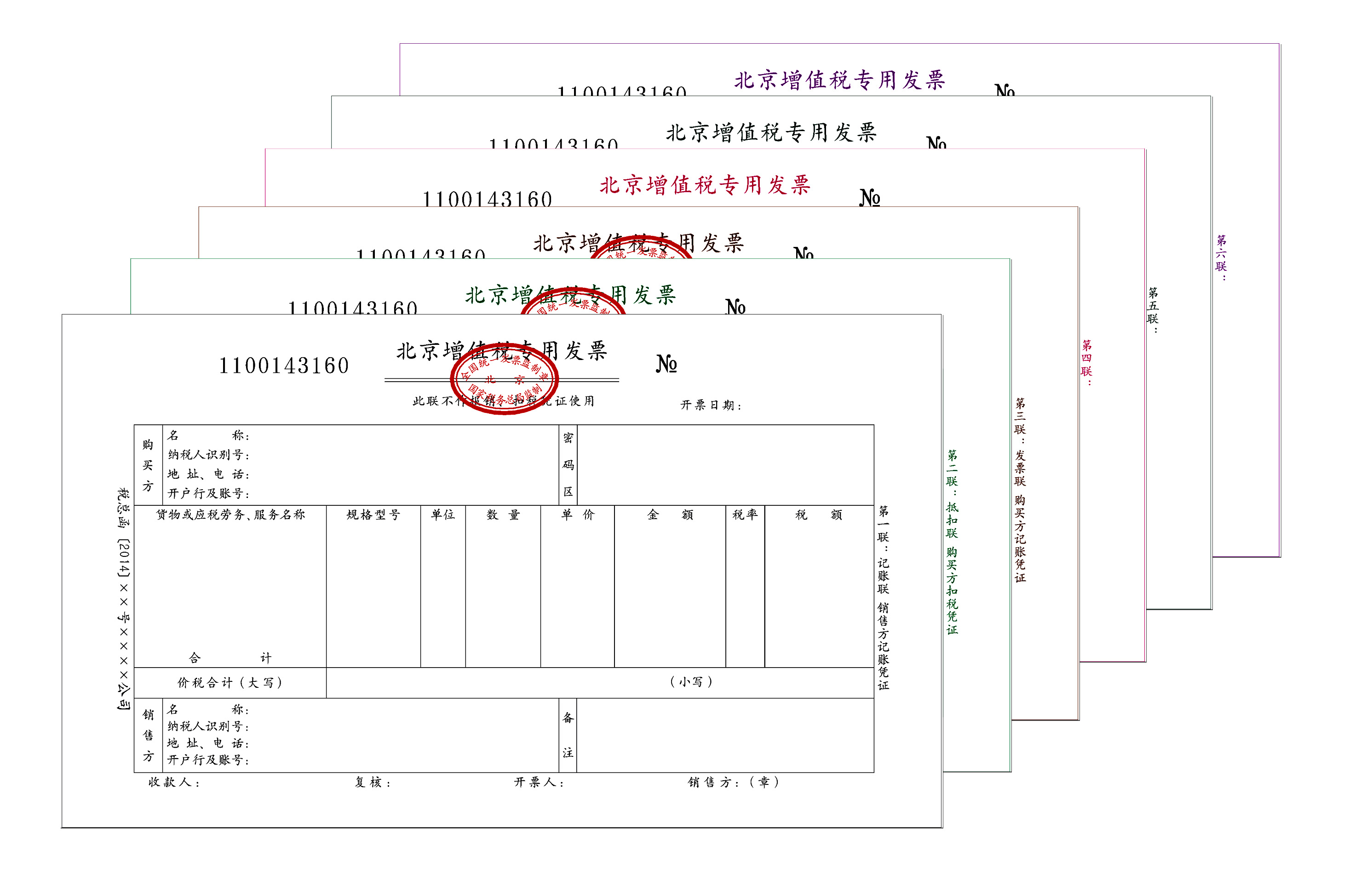

二、 增值税专用发票的联次

增值税专用发票由基本联次或者基本联次附加其他联次构成,分为三联版和六联版两种。基本联次为三联:发票联、抵扣联和记账联。第一联为记账联,是销售方记账凭证;第二联为抵扣联,是购买方扣税凭证;第三联为发票联,是购买方记账凭证。其他联次用途,由纳税人自行确定。为增值税纳税人代开的专用发票应统一使用六联增值税专用发票。

小贴士:增值税电子专用发票无不同联次。

三、增值税专用发票开具要求

1.项目齐全,与实际交易相符;

2.字迹清楚,不得压线、错格;

3.发票联和抵扣联加盖发票专用章;

4.按照增值税纳税义务的发生时间开具。

对不符合上列要求的专用发票,购买方有权拒收。

小贴士:增值税电子专用发票采用电子签名代替发票专用章,增值税电子专用发票的票面上不再展示发票专用章。

四、代开增值税发票填写要求

1.“单价”和“金额”栏分别填写不含增值税税额的单价和销售额;

2.一般情况下,“税率”栏填写增值税征收率

3.“销售方名称”栏填写代开税务机关名称;

4.“销售方纳税人识别号”栏填写代开税务机关的统一代码。

5.“销售方开户行及账号”栏填写税收完税凭证字轨及号码或系统税票号码(免税代开增值税普通发票可不填写)。

五、不能开具增值税专用发票情形

1.应税销售行为的购买方为消费者个人的不得开具增值税专用发票;

2.发生应税销售行为适用免征增值税规定的(国有粮食购销企业销售免税粮食除外)不得开具增值税专用发票;

3.发生应税销售行为适用增值税退(免)税办法的增值税零税率不得开具增值税专用发票;

4.商业企业向供货方收取的各种收入不得开具增值税专用发票;

5.适用差额征税政策规定差额部分不能开具增值税专用发票的;

6.纳税人销售旧货不得自行开具或者代开增值税专用发票;

7.适用不征收增值税项目不得开具增值税专用发票;

8.应当办理一般纳税人资格登记而未办理的,按销售额依照增值税税率计算应纳税额,不得抵扣进项,也不得开具增值税专用发票。

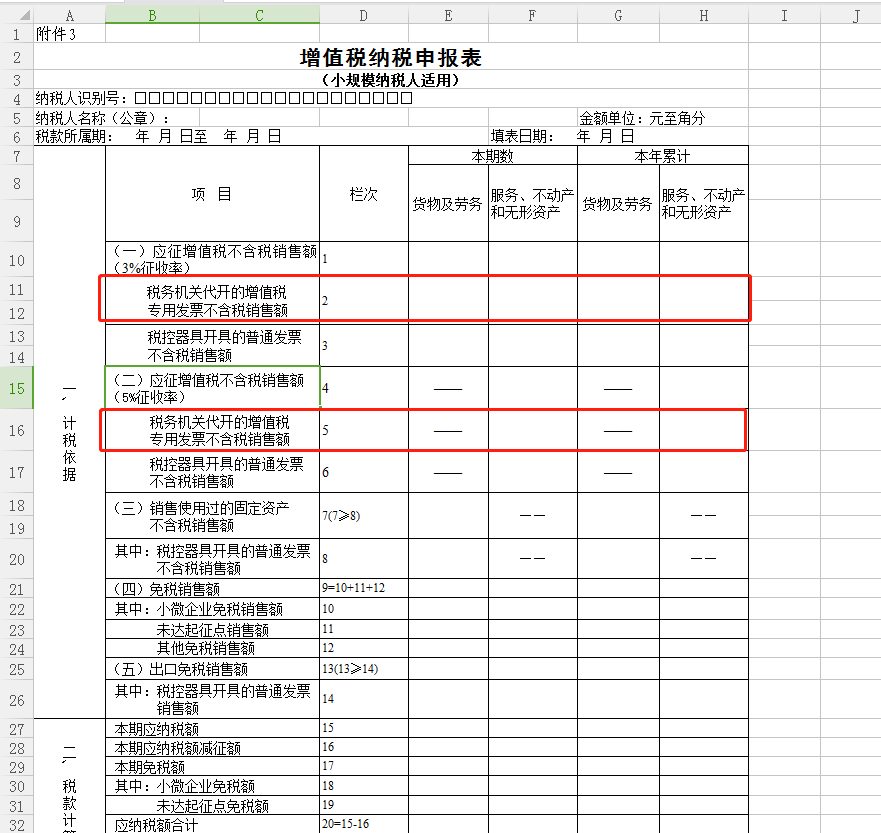

六、申报表填写

增值税小规模纳税人应当就开具增值税专用发票的销售额计算增值税应纳税额,并在规定的纳税申报期内向主管税务机关申报缴纳。在填写增值税纳税申报表时,应当将当期开具增值税专用发票的销售额,按照3%和5%的征收率,分别填写在《增值税纳税申报表》(小规模纳税人适用)第2栏和第5栏“税务机关代开的增值税专用发票不含税销售额”的“本期数”相应栏次中。

注意:自2020年3月1日至2021年12月31日,减按1%征收率征收增值税的销售额应当填写在《增值税纳税申报表(小规模纳税人适用)》“应征增值税不含税销售额(3%征收率)”相应栏次,对应减征的增值税应纳税额按销售额的2%计算填写在《增值税纳税申报表(小规模纳税人适用)》“本期应纳税额减征额”及《增值税减免税申报明细表》减税项目相应栏次。